Distribuidores/administradores de beneficios de farmacia

EE UU. Aumenta la presión sobre los que manejan los programas de beneficios farmacéuticos

Bill Alpert

Barrons, 23 de julio de 2016

http://www.barrons.com/articles/pharmacy-benefit-managers-under-fire-1469247082

Traducido por Salud y Fármacos

Este año, los medicamentos de alto precio tienen a todos molestos. Y con buenas razones. Mientras en EE UU el gasto en salud está creciendo más rápido que la economía, el gasto farmacéutico está creciendo todavía más rápidamente. Los nuevos tratamientos para la artritis y el cáncer, sin duda merecen una prima, pero las facturas de farmacia no pueden crecer descontroladamente.

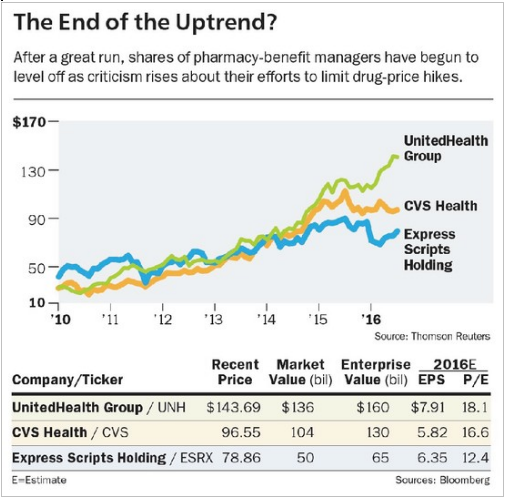

Hay toda una industria para mantener las facturas de los medicamentos bajo control, a saber, los administradores de las prestaciones de farmacia o PBMs. Líderes como Express Scripts Holding y las unidades de prestaciones de farmacia de CVS-Health y de UnitedHealth Group han obtenido grandes ganancias en los últimos años, mientras prometían frenar la tendencia al alza de los precios de los medicamentos. Pero su incesante aumento cuestiona su eficacia.

Hay otras razones para que los inversores se pregunten por las perspectivas de los PBM. Después de haber subido durante la década pasada cuatro veces más que el mercado, las acciones de Express Scripts cayeron en picado a principios de este año, cuando su principal cliente comercial, la compañía de seguros de salud Anthem afirmó en una demanda legal que Express Scripts estaba cobrando US$3.000 millones adicionales por año. Express Scripts disputa los cargos, y las acciones han comenzado a recuperarse. Pero los analistas temen que el PBM perderá el negocio con Anthem y, con ello, hasta el 20% de sus ingresos.

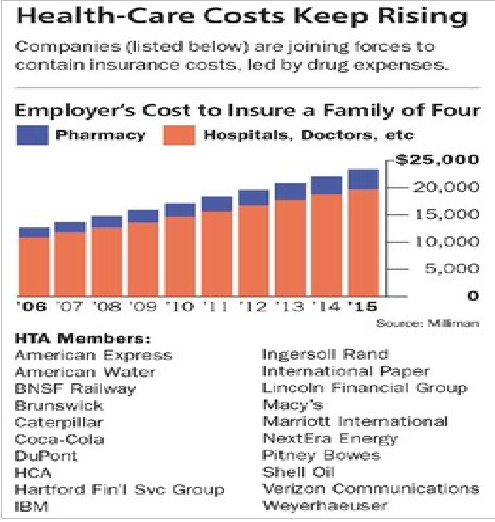

Lo que representa un desafío mayor es el lanzamiento reciente de la Alianza para la Transformación de la Salud, una coalición de 30 de los mayores empresarios del país que desean obtener más por el dinero que invierten en servicios de salud. Su lista incluye a American Express, Caterpillar, Coca-Cola, IBM, Shell Oil, y Verizon Communications (una lista de los primeros 20 que se han unido aparece en el gráfico). Como grupo, gastan más de US$20.000 millones al año en programas de beneficios para la salud.

Descontentos con la situación del sistema de salud, las empresas se han puesto como objetivo lograr que los medicamentos de venta con receta sean más asequibles a sus seis millones de empleados. Lo harán reescribiendo sus contratos con los proveedores de servicios de farmacia y eliminando el porcentaje de beneficio no revelado que se traduce en mayores ganancias para la industria PBM. A cambio, los PBMs recibirían una compensación para cubrir principalmente los gastos administrativos, que sería significativamente inferior a la actual.

“Este claramente no es el modelo de negocio que los grandes PBMs tienen hoy en día”, señala David Dross, que dirige la práctica de consultoría de prescripción de la unidad de Marsh & McLennan en Mercer. “Sería pedirles que se alejaran de su forma de hacer negocios”.

Comprobar si los miembros de la alianza pueden eliminar los excesos de sus contratos con los PBM podría tomar varios años. Muchas de estas grandes empresas son, probablemente, clientes de Express Scripts o CVS (CVS), que dominan esta parte del mercado. Sus márgenes de beneficios se verían seriamente afectados. UnitedHealth Group (UNH), a pesar de que se vería perjudicada por cualquier tendencia a la baja de precios, está menos expuesta a las acciones de la alianza.

A US$79, las acciones de Express Scripts reflejan las preocupaciones por Anthem. Se intercambian a sólo 12 ½ veces los beneficios esperados de este año. Si los clientes grandes se rebelan, sin embargo, este PBM podría ver como sus ganancias y el precio de sus acciones se reduce sustancialmente. CVS también podría verse seriamente perjudicada porque alrededor del 39% de sus ingresos provienen de la administración de beneficios de farmacia y de la farmacia especializada, sobre todo porque se cotiza al respetable múltiple de 17 veces. UnitedHealth genera sólo el 16% de sus ganancias de su PBM, y por tanto, su múltiple de 18 veces sería vulnerable, pero menos que los demás. El líder de la industria, Express Scripts, ha crecido diez veces desde que Barron ensalzó sus perspectivas años atrás (“Rx para la Prosperidad” 20 de enero de 2003). Esos emocionantes días se han terminado.

La mayoría de los estadounidenses, alrededor de 170 millones, obtienen sus beneficios de salud a través del empleo. Mantener estos beneficios no ha sido barato. Como mostramos en el gráfico adjunto, en EE UU, el costo anual de los servicios de salud patrocinados por el empleador para una familia de cuatro personas aumentó 84%, a casi US$25.000, durante la década que terminó en 2015, según la consultora de seguros en Milliman. El costo de los medicamentos representa el 16% del total, algo menos que los hospitales o los médicos. Sin embargo, el costo de los medicamentos ha aumentado más rápidamente que cualquier otro gasto en salud. Es de un 102% durante la misma década. Sólo el año pasado, creció un 14%.

Durante el año pasado, los medicamentos especializados de alto precio fueron responsables de gran parte de la explosión del gasto. Los que más contribuyeron no son las misteriosas píldoras, exageradamente caras por las que se conoce a Turing Pharmaceuticals, bajo Martin Shkreli, y Valeant Pharmaceuticals International, sino más bien los medicamentos de las compañías farmacéuticas convencionales para enfermedades prevalentes como el cáncer y la hepatitis C, que fácilmente pueden costar US$50.000 por tratamiento. Muchos analistas esperan que los medicamentos especializados representen la mitad del gasto en farmacia en 2018.

Responsables de recursos humanos como los que participan en la Alianza para la Transformación de la Salud están preocupados porque la inflación de la salud va a obligar a sus empresas a eliminar beneficios. Otra preocupación es el llamado impuesto Cadillac que incluye la reforma de salud de Obama, u Obamacare. Dentro de unos pocos años, impondrá a los empleadores un impuesto especial del 40% sobre cualquier plan de salud que gaste más de una cierta cantidad de dólares.

¿El fin de la subida?

Después de una gran subida, las acciones de los administrados de los beneficios de farmacia se han empezado a estacionarse a medida que suben las críticas sobre sus esfuerzos para limitar las subidas de los altos precio de los medicamentos

Para detener el aumento del costo de los medicamentos, los PBM suelen ofrecer una combinación de estrategias. Teniendo en cuenta el volumen total de clientes de su plan de salud, un PBM puede negociar descuentos a los fabricantes de medicamentos y farmacias. Incentiva a los miembros del plan a pasar de los medicamentos de marca a los genéricos, y a que en lugar de comprar en las tiendas al por menor hagan el pedido por correo. Como resultado, el PBM garantiza que la aseguradora reciba un descuento fijo de los precios que las compañías publican en su lista. Un ejemplo frecuente sería del 15% de los precios de la marca y el 80% de descuento en los medicamentos genéricos.

Todas estas tácticas devengan beneficios a los PBMs. Un fabricante de medicamentos pagará reembolsos al PBM que logre aumentar las ventas de sus productos de marca al encarecer los productos de marca de los competidores, o simplemente excluyendo otras marcas de su formulario. Los PBMs obtienen descuentos importantes de los fabricantes de genéricos que abastecen su negocio de compras por correo, y de las farmacias que quieren formar parte de su red prioritaria de ventas al por menor. Sin embargo, el PBM no pasa todos estos beneficios a los clientes de su plan de salud. El PBM no revela a sus clientes la proporción de descuentos que se queda. Esta falta de transparencia en el negocio ha sido motivo de tensión.

Hace una década, los planes de salud comenzaron a pedir a las PBM mayor transparencia en los contratos. Las PBMs respondieron ofreciendo contratos con garantías de ahorro más pequeñas, por ejemplo, el 22% del precio de la lista, en comparación con un 25% en los contratos tradicionalmente opacos. Al llegar la recesión de 2008, sin embargo, la mayoría de los planes estaban dispuestos a volver a convertirse en una caja negra, recuerda John J. Malley, líder de consultoría en beneficios de farmacia en Aon Hewitt.

Estos acuerdos han sido útiles para los clientes, dicen los PBMs. El portavoz de Express Scripts, Brian Henry, dice que los clientes solo aumentaron su gasto en medicamentos en un 5,2% en 2015, comparado con el 13,1% en 2014. Los clientes de planes de salud que adoptaron más soluciones de las que ofrecía su empresa, como las restricciones de medicamentos y opciones de farmacia, solo aumentaron su gasto en un 3,3%. CVS, por su parte, ha dicho que en año pasado mantuvo el crecimiento del gasto en farmacia en 5%, en comparación con 11,8% en 2014.

CVS se convirtió en el segundo operador en el negocio de PBMs al adquirir Caremark Rx en 2006 por US$21.000 millones. La compañía ha ido de menos a más en los últimos años, los ingresos aumentaron a US$153.000 millones en 2015 y las ganancias a US$5.000 millones, o US$4,63 por acción, y pagaron un total de $1,40 en dividendos por acción. Las tiendas al por menor representaron US$72.000 millones en ingresos, y los servicios de farmacia y de prestaciones representaron US$100.000 millones (US$19.000 millones en ventas internas fueron eliminadas del total de la compañía). La farmacia de medicamentos de especialidad Caremark, que incluye los tratamientos inyectables que necesitan refrigeración, es la más grande en este tipo de negocio. Una de las innovaciones más populares de CVS es que permite a sus puntos de venta dispensar recetas de 90 días para beneficiar a sus miembros, al igual que un servicio de pedidos por correo.

Los inversores han premiado las acciones de CVS impulsándolas a casi el triple del índice de retorno del Standard & Poor 500 en los últimos cinco años, hasta llegar a US$97. Calculando que las acciones han subido lo suficiente, Ricky Goldwasser, analista de Morgan Stanley, el mes pasado redujo las previsiones para CVS, con una previsión para el 2016 de US$5,83 en ganancias por acción, y de US$ 6,54 por acción para 2017. Su precio objetivo es US$104.