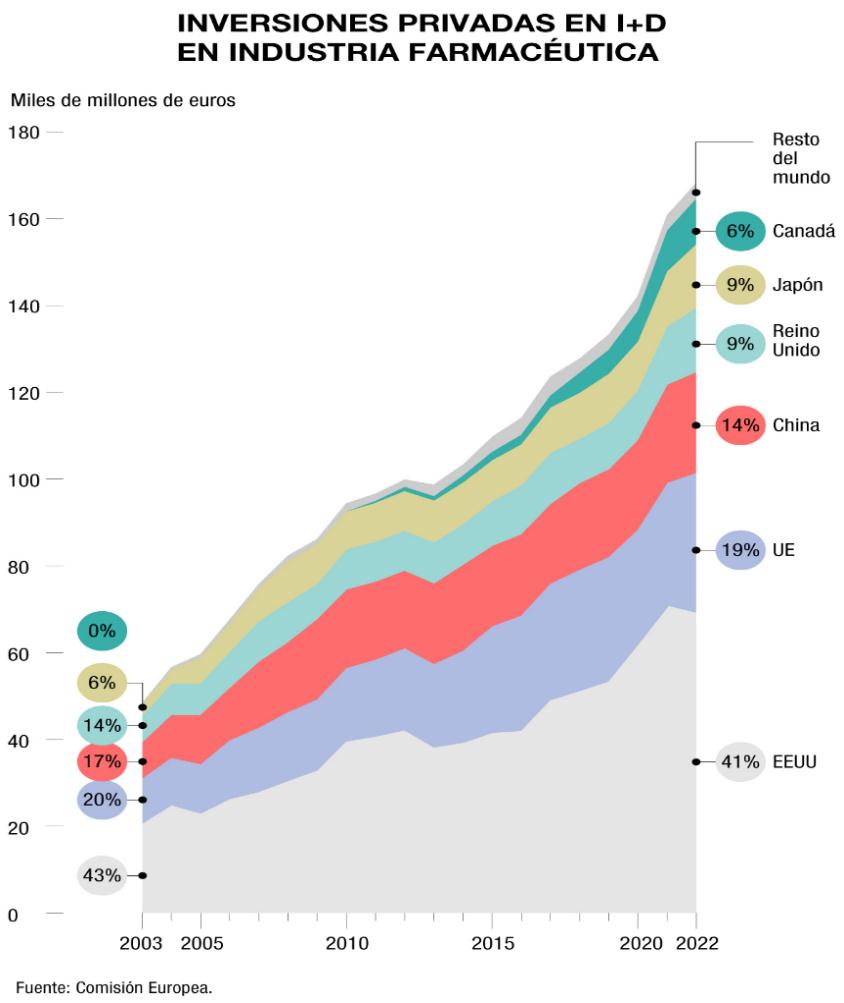

La pérdida de competitividad de la industria europea frente a China y Estados Unidos es un hecho, y Mario Draghi, expresidente del Banco Central Europeo (BCE), lo acaba de llevar al papel, con datos y medidas para revertir la situación. El documento “El futuro de la Competitividad Europea, encargado por la Comisión Europea”, lo deja claro en muchos sectores, también el farmacéutico: “Durante dos décadas, la participación de la UE en la I+D farmacéutico mundial se mantuvo en torno al 20%, mientras que la de EE UU se situó en el 40%”. Es solo uno de los muchos ejemplos de Draghi. Frente a esto, plantea nueve soluciones para cuatro principales problemas que Europa debe atajar, como hacer frente al “complejo” marco regulatorio, homogeneizar inversiones -tanto públicas como privadas- y maximizar el impacto del Espacio de Datos Sanitarios de la UE.

Problemas a solucionar en Europa

Inversión pública en I+D: “menor y fragmentada”.

Inversión privada en I+D: “menor y con un entorno de apoyo más débil”.

Marco regulatorio de medicamentos: “lento y complejo”.

“Compleja aparición de un Espacio Europeo de Datos Sanitarios (European Health Data Space EHDS)”.

Nueve retos

En inversión pública, Draghi pone el acento en cómo en Estados Unidos los Institutos Nacionales de Salud (NIH) son el principal financiador, “con un presupuesto que supera los US$45.000 millones anuales en 2023, con más del 80% de su presupuesto gastado en subvenciones competitivas”.

Frente a estos datos, la UE depende de “una base de financiación menor, fragmentada y menos centrada”. El programa Horizonte Europa (2021-2027) asigna €8.200 millones a la investigación sanitaria, apoyando así investigación aplicada y apoyo a pequeñas empresas y empresas de nueva creación”. A esto hay que sumar el presupuesto de aproximadamente €5.400 millones (2022-2027) asignados a la Dirección General de Preparación y Respuesta a Emergencias Sanitarias (HERA). Tras detallar lo invertido por algunos países, es tajante: “La fragmentación del sistema corre el riesgo de duplicación y potencialmente el surgimiento de proyectos menos innovadores”.

En lo que respecta a la inversión privada en I+D por parte de grandes empresas multinacionales que, en su mayoría, cotizan en bolsa, Estados Unidos domina la UE. Aunque la intensidad de I+D de las empresas farmacéuticas estadounidenses en relación con las ventas netas (14,5%) es ligeramente superior al de las empresas de la UE (13,2%), el dominio de Estados Unidos en la inversión en I+D se debe principalmente a la mayor presencia general en el mercado de las empresas estadounidenses (demostrada por un aumento del 86% en las ventas globales).

En particular, el informe subraya que “Reino Unido y Suiza experimentaron una caída en su posición en relación con China. El aumento de la financiación de I+D en China también se refleja en el marcado crecimiento en los últimos años de las nuevas tecnologías de medicamentos”.

Más datos para comparar la brecha Europa-EEUU: en 2021-2022 las empresas de biotecnología de Estados Unidos recibieron US$62.500 millones en financiación de riesgo, en comparación con los US$11.200 millones recibidos por empresas europeas.

EEUU: sus ‘hubs’ y su política fiscal

Los hubs norteamericanos ubicados en San Francisco y Boston no tienen rival en Europa, según puntualiza el informe, ya que los esfuerzos en Europa se quedan a nivel de los estados. Así, menciona clusters europeos, como el BioValley de Francia, Alemania y Suiza, el Medicon Valley en Dinamarca y Suecia, y el BioM en Alemania, pero matiza que “aún no han alcanzado la masa crítica para rivalizar en tamaño, atractivo y impacto global” que los hubs de Estados Unidos.

En esta línea, el informe Draghi señala que la ubicación de la sede corporativa influye para posicionarse en el mercado. De hecho, las 20 principales empresas farmacéuticas mundiales son empresas que tienen un centro de I+D activo en su país de origen. Eso sí, advierte que no debe tomarse esta frase en su sentido más literal, ya que “asignar las actividades de una empresa exclusivamente al país donde tiene su sede no necesariamente ofrece una imagen precisa de la ubicación real de las actividades industriales y de I+D”.

El informe pone un ejemplo con Bélgica: “Tiene un alto nivel de actividades basadas en su territorio por parte de empresas con sede en el extranjero, como Johnson and Johnson, Pfizer, Novartis y GSK. La inversión de las empresas locales en I+D en productos farmacéuticos representó 5.700 millones de euros en 2022, la segunda más alta de la UE después de Alemania (9.400 millones de euros). Sin embargo, al asignar la inversión en I+D de las empresas según la sede del país, Bélgica ocupa sólo el quinto lugar (con €1.700 millones en 2022), después de Alemania, Francia, Dinamarca e Irlanda”.

Draghi también aboga por “políticas fiscales más uniformes”, que son justo las que benefician a las actividades de I+D en Estados Unidos: “Los sistemas fiscales influyen significativamente en las decisiones de las empresas biofarmacéuticas con respecto a la ubicación de sus sedes y centros de I+D. En la UE, la ausencia de una política fiscal armonizada da lugar a incentivos diferentes entre los Estados miembros. Por ejemplo, Bélgica ofrece un 80% deducción de la retención en origen para los empleados de I+D y una deducción de hasta el 85% del impuesto sobre la renta de la innovación. Irlanda por otro lado, ofrece una tasa impositiva corporativa del 12,5% sobre los ingresos comerciales y un crédito fiscal del 25% para I+D”.

Nota de Salud y Fármacos. El informe Draghi lleva por titulo The future of European competitiveness Part B | In-depth analysis and recommendations. Se publicó en septiembre 2024 y está disponible en este enlace https://commission.europa.eu/document/download/ec1409c1-d4b4-4882-8bdd-3519f86bbb92_en

Este informe ha sido del agrado de la industria farmacéutica [1], pues promueve su agenda, acelarar todos los procesos regulatorios, lograr que el sector publico apoye la I+D sin condicionar dichos apoyos a cambios en las políticas de propiedad intelectual y establecimiento de precios que promuevan el acceso equitativo a precios asequibles.

Muchas de las políticas que promueve Draghi son criticables, tal como pueden leer en el articulo de Soledad Cabezón “Posición adoptada por el Parlamento Europeo sobre la Estrategia Farmacéutica Europea ¿Todos contentos?” que hemos publicado en este mismo número.

También vale la pena recordar que solo entre el 10 y el 14% de los productos que la industria testa en seres humanos acaban siendo aprobados por las agencias reguladoras, y de estos, solo un 10-12% añade valor terapéutico a los productos existentes. Es decir, los procesos de I+D de la industria son ineficientes y no parecen responder a los vacios terapéuticos existentes. El precio de los nuevos productos no se relaciona con los gastos de I+D sino con el interés de la industria de maximizar los beneficios para los inversionistas.

Lamentablemente, las políticas públicas, en lugar de exigir responsabilidad a una industria que debería centrarse en mejorar la salud de la población, responden al interés económico de dichas empresas y priorizan su éxito comercial sobre la seguridad y la salud de los ciudadanos.

Referencias